来源:二哥税税念(微信号) 发布人:学林网 发稿日期:2022-07-27

最近看到一个稽查案例,某公司在账上违规列支法定代表人私人所有的路虎汽车的维修费、保险费、车船税被税务机关查处。

税务机关认定,该车辆为法定代表人个人所有,非公司固定资产,与生产经营无关。因此,上述费用不得进行增值税进项税额抵扣及企业所得税税前扣除,同时给予了罚款。

车是法人代表的车,费用开成公司抬头放在公司报销、抵扣、税前扣除,这个在私人企业那是非常常见的事情。

对于这种公司资产上本没有车辆,然后出现一堆和车辆相关的费用(维修费、保险费)列支,那税务局查账肯定是重点关照的。

那么车辆的费用如何合规合法的在企业账务列支呢?是不是必须登记在公司名下的车辆的费用才能列支呢?

我们说也尽然,比如你为公司经营租入的车辆,车辆发生的与公司经营相关的费用也是可以列支的。

不管是自有车辆,还是租入车辆,费用列支的一个大前提都是车辆发生的费用是和企业生产经营相关的,和公司取得收入相关的支出。

你如果是老板个人用车发生的费用,就算车辆登记在公司名下,那相关的费用也是不会被认可的。

老板个人车辆费用在公司账上列支如何规避不必要的风险,这里有两个建议。

1、如果车辆本身一直是因公使用,建议把车辆过户给公司,变成公司的固定资产。

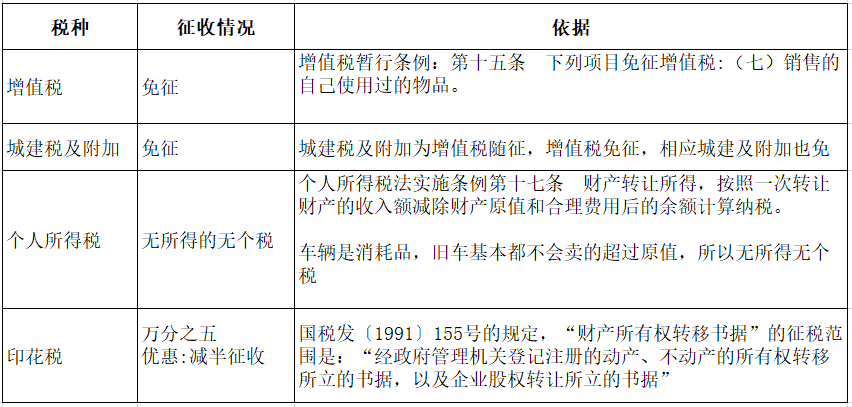

个人把车卖给公司,税收成本较低,增值税免征、个人所得税方面,由于车辆本身是消耗品,从购入开始就自带贬值属性,所以基本无所得,无个人所得税,印花税忽略不计。

车辆计入公司固定资产后,公司使用自己资产产生的相关费用可以光明正大的列支,当然前提也是真正是为公司取得收入相关的支出。

很多老板所谓的筹划仅仅是把车辆过户到公司,实则车辆用途基本没有改变,也是其私车,那这种情况理论上肯定也是不被认可的,当然这种情况下发生的费用其实就相对隐蔽了,税务局也只能从合理性上区分到底是因公还是因私费用。

2、车辆权属不发生改变,通过签订私车公用租赁协议方式合理列支私车因公发生的相关支出。

在签订租赁合同并取得车辆租赁发票的情况下,其发生的与生产经营相关的油费、过路费等支出,可凭合法有效凭证在企业所得税前扣除。

私人的车辆(员工或者法人)本身不属于公司的财产,车辆发生的费用要进到你公司费用,要么通过产权变更变为公司资产,要么那只有通过市场化交易,以接受租赁服务方式实现。

这就像你租房办公,你总不可以让别人把房屋折旧表拿给你做账是一个道理。

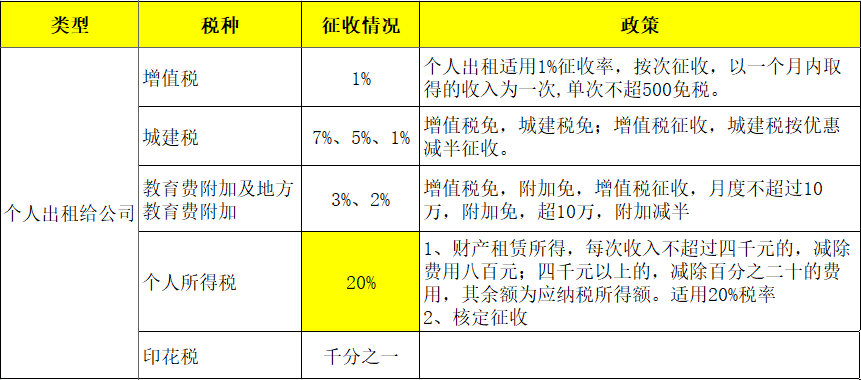

个人把车辆租给公司,税收成本这块主要涉及到增值税、个人所得税、印花税。

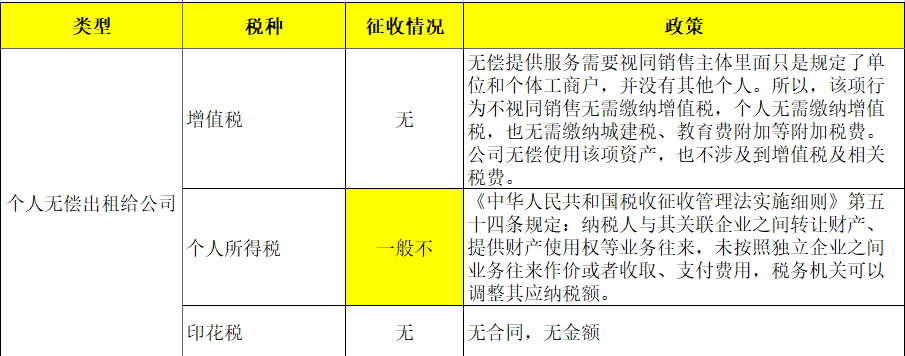

出租这块,个税是大头,实践中很多人在租金方面下功夫,比如签到无租使用合同,比如月租金低于800(个税没有)或者低于500(个税、增值税都没有)的合同。

低租金、无租金当然存在被税务机构调整应纳税额的风险,但是我个人觉得其实私车公用协议实质上目的并不在于取得这个租金收入,更主要的目的还是列支车辆使用的相关费用,比如油费、过路费、修理费等。

所以如果采取这种方式,公司和税务局都更应该关注的是费用发生的合理性,不是说签个私车公用的协议就万事大吉了,就能任性列支各项费用了。

私车公用比较车辆权属在公司,其本身从形式上就有公私不分的劣势,相关费用的列支更容易引起税务局的关注。

所以,固化私车公用报销制度,费用和公司生产经营规模匹配更是关键就是签订了私车公用协议,我们后续也要做到制度健全,费用合理,业务证据充分,当时税务质疑时候,我们可以用真实业务的理由去和税务沟通协调,获得税务的认可。

下一篇:关于报告日后调整事项的会计处理

12月26日19:30-21:00

12月11日19:30-21:00

12月05日19:30-21:00